The economics of the global defense industry

Hartley, Keith y Jean Belin (edit.) [2020], The economics of the global defense industry, Nueva York, Routledge, 615 pp.

Keith Hartley es profesor emérito de Economía de la Universidad de York. Investiga sobre economía de la defensa, colaboración y medición de la producción de defensa.

Jean Belin es profesor asistente en la Universidad de Burdeos. Investiga el financiamiento de la industria de defensa y el papel de las empresas de defensa francesas en el Sistema nacional de innovación.

Jomana Amara es profesora de economía en la Escuela de posgrado naval en California. Investiga sobre la economía internacional, la economía de la defensa, la economía de la salud y la economía del sector público.

Raymond Franck es profesor emérito de la Escuela de posgrado naval. Investiga sobre la innovación militar.

1. La industria global de defensa

Keith Hartley y Jean Belin

Introducción

Este libro pretende hacer una contribución a la literatura sobre las industrias de defensa. Los autores señalan que se sabe muy poco sobre este tipo de industria y se apunta que cada capítulo reúne a especialistas para comprender la industria de defensa en el ámbito global.

Criterios de la selección de países

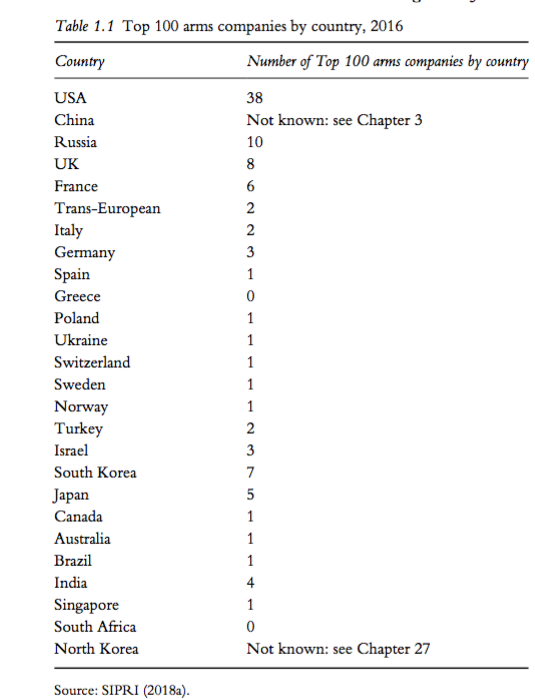

Los editores del libro utilizaron como punto de partida la lista del Instituto Internacional de Estudios para la Paz (SIPRI, por sus siglas en inglés), "Principales 100 empresas de armas" publicada en 2016. Esta lista es encabezada por Estados Unidos, Rusia, Reino Unido, Francia, Alemania e Italia. Por esa razón, los editores contactaron a autores especialistas en la industria de defensa de cada país.

Asimismo, la lista de SIPRI, "Principales 100 empresas productoras de armas", ofrece una serie de datos completa y disponible sobre productores de armas y empresas de servicios militares. Esta incluye los nombres de cada productor de armas, país sede, ventas anuales de armas a precios corrientes y las totales, así como las ganancias totales de la empresa y el empleo total. No obstante, la lista no incluye empresas dedicadas a las unidades de mantenimiento de las fuerzas armadas. Esta base de datos se creó en 1989 y contiene información desde 2002 (incluyendo a las compañías de armas rusas). Los autores reconocen que la investigación que presentan no hubiera sido posible sin la base de datos de SIPRI (ver Dato crucial 1). El estudio incluye capítulos de 4 países que no aparecen en el listado de SIPRI: China, Corea del Norte, Grecia y Sudáfrica.

Los editores agregan que la lista de los 100 principales cambia continuamente porque se dan nuevas entradas y salidas que reflejan aumentos y disminuciones en el gasto de defensa, así como nuevas tecnologías y reestructuración industrial, es decir, las empresas se fusionan para crear nuevas empresas y producen nuevos bienes y servicios comerciales (ver Dato crucial 2).

Asimismo, se observa que el listado excluye a las empresas que fabrican municiones, rifles y armas ligeras: existen alrededor de 1 000 de estas empresas en 100 países. La producción de armas pequeñas tiene lugar en países como Brasil, Canadá, China, Alemania, India, Italia, Rusia, Suiza, Turquía, Reino Unido y Estados Unidos.

Esquema del libro

Los editores señalan que a lo largo del libro se utilizarán los conceptos "industrias de defensa" o "industrias de armas" de manera intercambiable. El libro examina las problemáticas de estas industrias mediante el siguiente formato:

1. En primera instancia se presentan datos de la defensa nacional con cifras de gastos anuales en desarrollo e investigación de defensa, adquisiciones, importaciones de equipos de defensa y exportaciones de equipos de defensa. Los datos son cifras anuales del período de 1980 a 2017.

2. Se destinará una sección que incluye una breve descripción histórica de la industria y los cambios en las definiciones de la industria, así como identificación de las principales ubicaciones de la industria.

3. Se señalará si la estructura de la industria nacional es competitiva, oligopólica o un monopolio nacional, incluidas las tendencias a largo plazo en la estructura y las oportunidades de competencia. Se identifican la principal empresa de armas y las 10 principales empresas de armas en 2016/17 se comparan con la líder y las 10 principales en 1980.

4. Los análisis de prospectiva de la industria de defensa se ocuparán de la competencia en precios y de las tendencias de conducta a largo plazo. Se introducirá la política nacional de adquisiciones, incluida cualquier preferencia por el equipo nacional, el papel de la competencia en las adquisiciones y el uso de diversas formas de contrato.

5. En este apartado se informarán y evaluarán datos sobre varios indicadores de desempeño, como la productividad y rentabilidad de la industria de defensa, las exportaciones e importaciones de equipo de defensa.

6. También se desarrollarán perspectivas de la industria de defensa en forma de desafíos futuros y su probable supervivencia durante los próximos 50 años (hasta 2070).

7. Asimismo, cada capítulo incluye una evaluación crítica de su industria nacional: sus fortalezas, debilidades y perspectivas de futuro.

8. Finalmente, se adelanta una conclusión general en la que se identifican algunos temas, problemas, desafíos y disponibilidad de datos.

Conclusión

El libro proporciona un estudio profundo y actualizado de una de las industrias más importantes del mundo. Cada capítulo sigue un formato común que compara diferentes países y sistemas de defensa de manera global. Según los editores, el libro constituye un texto de apoyo para cursos de pregrado y posgrado en economía de la defensa y la paz, economía industrial, relaciones internacionales, estudios estratégicos y contratación pública.

2. Estados Unidos y su industria de defensa

Jomana Amara y Raymond Franck

Introducción

La industria de defensa de Estados Unidos es enorme y su cliente más grande es el Departamento de Defensa de Estados Unidos (DoD, por sus siglas en inglés). En 2017, los gastos de defensa del mundo se estimaron en 1.7 billones de dólares; mientras que los gastos de defensa de Estados Unidos fueron cerca de 610 mil millones de dólares (36% del total de los gastos de defensa del mundo, según SIPRI). Entre las 10 principales empresas, las estadounidenses representan 69% de los ingresos de defensa (ver Dato crucial 3 y 4).

El DoD contrata principalmente a empresas nacionales, lo cual está justificado legalmente con la Ley Buy America que promueve la compra preferencial de productos nacionales con un factor de evaluación punitivo aplicado a la mayoría de los productos extranjeros (ver Dato crucial 5).

No obstante, existe una excepción: BAE Systems. Esta empresa británica es un caso especial por varias razones: 1) la participación de BAE en el mercado estadounidense fue facilitada por la "relación especial" de larga data entre Reino Unido y Estados Unidos; 2) la estrategia de BAE incluyó la adquisición de Sanders y Tracor, dos proveedores estadounidenses de equipo militar altamente clasificado; 3) BAE tiene un acuerdo de seguridad especial con el gobierno de Estados Unidos: un "cortafuegos" que impide el intercambio de información altamente confidencial entre los ejecutivos de la filial del país y la empresa matriz en Reino Unido, y 4) los ciudadanos estadounidenses poseen una parte significativa de sus acciones.

La industria de defensa mundial enumera 271 empresas estadounidenses como importantes empresas de defensa. No obstante, este listado no incluye a los líderes tecnológicos como Apple, Amazon, Alphabet o Microsoft, y tampoco proporciona datos sobre la parte de defensa de esas empresas, por lo tanto, es complicado determinar el tamaño del mercado de manera certera.

Los autores analizan esta industria desde dos enfoques analíticos: la teoría de juegos y la literatura sobre estrategia corporativa. Además, ponen énfasis el ambiente disputado que existe en la industria de defensa estadounidense y la dificultad para evadir las barreras a la entrada.

Entorno económico de la industria de defensa de Estados Unidos

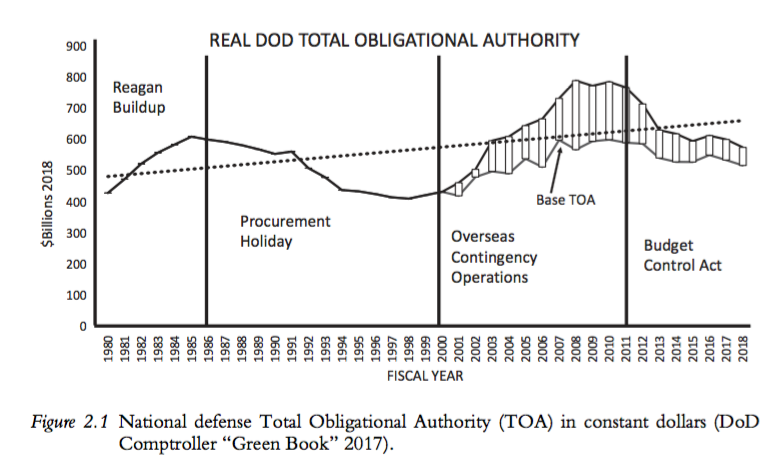

La industria de defensa estadounidense depende mayoritariamente del presupuesto del gobierno estadounidense. La gráfica 1 divide los gastos de defensa entre 1980 y 2018 en cuatro períodos: 1) la administración de Reagan en la década de 1980; 2) el declive posterior a la Guerra Fría; 3) varias operaciones de contingencia luego de los ataques al World Trade Center en 2001; y 4) la Ley de control presupuestario de 2011.

Gráfica 1

Como se ilustra con la línea de puntos en la Gráfica 1, los datos tienen una tendencia ascendente durante todo el periodo, pero si se excluye el componente de contingencias en el extranjero esta tendencia no existiría.

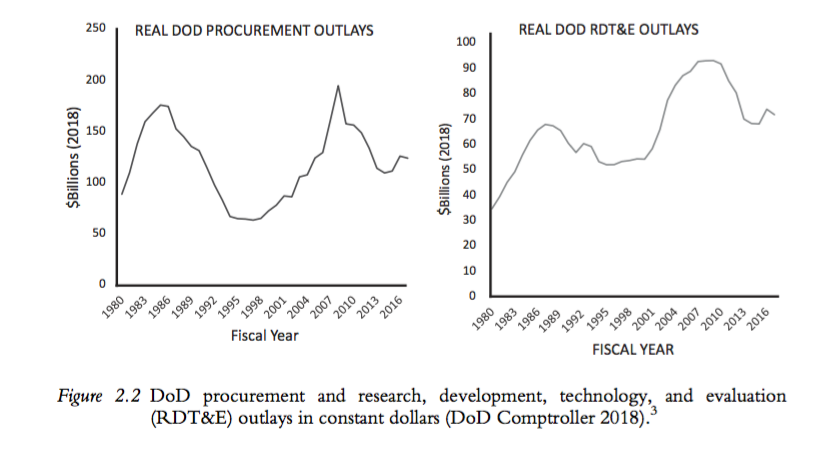

Con el final de la Guerra Fría los presupuestos de defensa de Estados Unidos disminuyeron constantemente. Esta tendencia se corroboró con el programa Reagan Buildup, con el que se recortó el gasto en adquisiciones, lo que significa que los presupuestos de defensa menores que se muestran en la Gráfica 2 afectarían más la base industrial de defensa.

Gráfica 2

Los desembolsos en adquisiciones del DoD han aumentado en las etapas de la administración de Reagan, con "otras contingencias" y por la guerra en Irak. Sin embargo, en 2011 se dio una recesión o baja en las adquisiciones debido a la Ley de control presupuestario.

Fusiones en la industria de defensa

En 1993, el secretario de Defensa Leslie Aspin, planteó que era necesaria una consolidación industrial: los principales actores de la defensa necesitaban consolidarse para sobrevivir y el DoD facilitaría el proceso ofreciendo incentivos financieros. Los autores de este capítulo consideran que ese suceso fungió como ratificación, fomento y aceleración de una tendencia a largo plazo hacia la consolidación en las industrias de defensa.

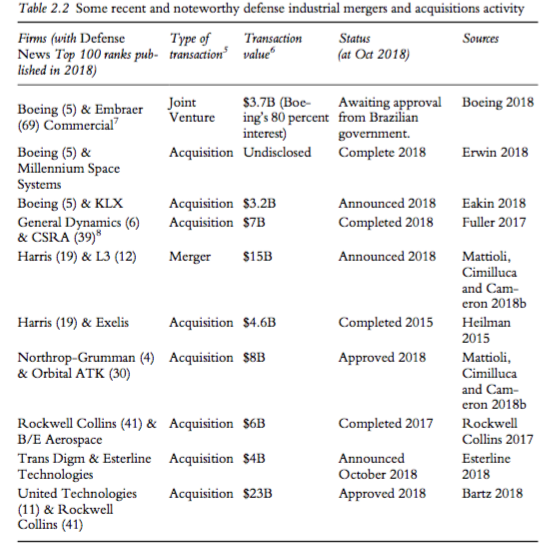

Al anuncio de Aspin, le siguió un gran número de consolidaciones dentro de la base industrial de defensa: se estimó que 51 empresas se combinaron en cinco. El valor financiero de las consolidaciones ascendió a 55 mil millones de dólares (mmd). Las fusiones más importantes fueron Northrop con Grumman (en abril de 1994), Lockheed con Martin-Marietta (en agosto de 1994) y Boeing con McDonnel-Douglas (en diciembre de 1996).

La era de las grandes fusiones terminó en 1998, ya que se había propuesto la fusión de Lockheed-Martin y Northrop-Grumman. Sinn embargo, con nuevos liderazgos en los Departamentos de justicia y defensa, surgió el consenso de que una fusión entre esas empresas sería demasiado.

La desaprobación de 1998 parece haber terminado una era y comenzar otra: se desalentaron las fusiones entre empresas grandes. No obstante, durante las próximas dos décadas se registraron adquisiciones de pequeñas firmas por empresas grandes.

A pesar de la ola de fusiones, las empresas estadounidenses continúan ocupando un lugar destacado en los primeros 10 lugares a nivel mundial, medidos por sus ingresos. Cinco empresas aparecieron en el top 10 en la clasificación de 2018 y siete en 2009 y 2000. Las cinco grandes líderes de la industria (Lockheed-Martin, Raytheon, Northrop-Grumman, Boeing y General Dynamics) aparecen con regularidad en la lista de las 10 principales empresas de defensa.

Entre las fusiones registradas, se encuentran 5 transacciones que involucran a empresas listadas en la clasificación de Defense News (ver Dato crucial 6). Asimismo, se apunta que las transacciones a gran escala no se limitan a los grandes actores de la industria de defensa: la fusión de Trans Digm y Esterline no involucró a ningún actor importante de la industria de defensa. Sin embargo, ambos están activos en el mercado de defensa y el valor de la transacción es ciertamente significativo en 4 mmd.

Por otra parte, Boeing realizó 69 adquisiciones entre 1993 y 2017: según Defense News, seis fueron valoradas en más de mil millones de dólares. La adquisición más grande fue la de McDonnell-Douglas en 1996 por más de 13 mmd, seguido por Rockwell International Aerospace en 1996 por 3.8 mmd. En 2000, Boeing adquirió Hughes Electronics Satellite por 2.1 mmd y Jeppesen Sanderson por 3.1 mmd. En 2006, Boeing compró Aviali Inc por 2.1 mmd y, en 2009, la instalación de Vought en Carolina del Sur en 2009 por 1 mmd.

En 2018, Boeing hizo dos transacciones: Embraer, una empresa comercial conjunta, y KLX. Sin embargo, la actividad reciente de fusiones y adquisiciones de Boeing consiste en empresas relativamente pequeñas que ofrecen competencias consideradas útiles en el negocio general de Boeing.

Diversificación de empresas industriales de defensa

En la década de 1990, se pensaba que las grandes empresas de defensa incluirían más negocios comerciales y se integrarían más en la base industrial. Por ejemplo, Lockheed-Martin tendría solo 25% de sus ingresos de defensa para 2010. Pero, en realidad, el porcentaje de ingresos de las ventas de defensa de Lockheed-Martin, aumentó de 64% en 1998 a 93% en 2010.

De esta manera, los autores señalan que, si la base industrial de la defensa se hubiera integrado más en la economía general, se esperaría que las tasas de concentración hubieran disminuido en el siglo XXI; no obstante, estudios sobre los índices de concentración del mercado de defensa indican lo contrario: durante el período 1990-2006, el índice de concentración de las 100 principales empresas no ha cambiado mucho.

Selecciones de fuente

En este apartado los autores apuntan que las principales burocracias de adquisiciones se centran cada vez más en el proceso administrativo, mientras que existe, al mismo tiempo, la necesidad de implementar nuevas capacidades más rápidamente. Por lo tanto, los servicios probablemente utilizarán métodos especiales para responder a la necesidad de velocidad.

Algunos servicios han operado durante mucho tiempo, como el Big Safari de la Fuerza Aérea de los Estados Unidos. Otros son relativamente nuevos, como la Oficina de Capacidades Rápidas de la Fuerza Aérea y la Oficina de Capacidades Estratégicas de la Oficina del Secretario de Defensa de Estados Unidos.

Así, es necesario responder de manera efectiva a amenazas militares graves, manteniendo los bajos costos; en consecuencia, la industria puede esperar un mayor énfasis en los criterios de selección de precio más bajo técnicamente aceptable (Lowest Price Technically Acceptable, LPTA). Lo anterior ha involucrado contratos de desarrollo de costo fijo y una transferencia del DoD al licitador ganador.

Debido a que la industria asume mayores riesgos, sólo las empresas de defensa grandes, diversificadas y solventes pueden ser las primeras en realizar importantes programas de adquisición y tomar decisiones de riesgo. Boeing, por ejemplo:

1) al ser una empresa tanto civil como militar, está profundamente arraigada en su espíritu corporativo;

2) su liderazgo actual cree que estar en ambos mercados tiene importantes ventajas para aumentar la rentabilidad y mitigar la incertidumbre;

3) puede utilizar su lucrativo negocio de aviones comerciales para amortiguar los riesgos del mercado de defensa en los mercados de defensa (y viceversa);

4) acepta pérdidas significativas a corto plazo como buenas inversiones a largo plazo, siendo los rendimientos las oportunidades comerciales futuras (ver Dato crucial 7).

El gobierno de Estados Unidos como monopsonista soberano

En este apartado los autores hacen una observación sumamente relevante: el gobierno estadounidense es el único cliente de las empresas de defensa de ese mismo país, es decir, un monopolista soberano. Greenfield y Brady apuntan que el mercado de defensa en los Estados Unidos está sujeto a reglas creadas a través de diversas leyes y regulaciones, además el DoD define qué productos se venderán y el gobierno paga por el desarrollo de determinado producto.

No obstante, el gobierno no es un todo unitario: se compone de partes separadas inherentes a su estructura de separación de poderes. Franck y Udis señalan que el gobierno a veces funciona más como un comité peleonero que como el monopolista típico de la teoría económica estándar.

Asimismo, el número de contratistas de primer nivel ha disminuido. Lo anterior significa que el poder ha pasado del DoD a los contratistas de defensa. Por otra parte, después de la selección de la fuente del programa y las relaciones de poder han cambiado significativamente: la empresa ganadora se convierte en el único proveedor del producto (como el F-35) y tiene una posición monopólica.

La situación anterior genera un monopolio bilateral (la negociación anual entre DoD y Lockheed Martin para los precios del F-35 sirve, por ejemplo). Sin embargo, como monopsonista soberano, el DoD a puede dictar un precio. Finalmente, se señala otro límite al poder del gobierno estadounidense: las protestas por licitaciones (bid protests), cuyo objetivo es proporcionar la aplicación de las normas competitivas por interés propio a través de impugnaciones a las decisiones de contratación.

Empleo en industrias de defensa

En este apartado se señala que no existe una definición estándar clara de lo que constituye el empleo en la industria de defensa. Hartley observa distintas definiciones entre países que consideran si se incluye proveedores en las estimaciones de empleo o niveles inferiores de la cadena de suministro.

Hartley también comenta sobre las diferentes estimaciones de empleo industrial de defensa de Estados Unidos: se considera un mínimo de 800 000 a un máximo de 3 500 000. Los autores de este capítulo consideran estimaciones recientes de la Asociación de Industrias Aeronáuticas (AIA, por sus siglas en inglés) y Deloitte, una empresa de consultoría global que participa activamente en el sector de defensa.

Deloitte estima el empleo directo para códigos específicos del Sistema de Clasificación de la Industria de América del Norte. Sin embargo, no está claro cuánto empleo no relacionado con la defensa captura este método en particular. Asimismo, es cuestionable si se puede obtener estimaciones precisas: si bien las metodologías de AIA y Deloitte son creíbles, involucran métodos y datos que no se divulgan por completo.

Regulación federal de adquisiciones

La política industrial de defensa está basada en el Reglamento federal de adquisiciones (FAR, por sus siglas en inglés), publicado conjuntamente por la Administración de servicios generales, el DoD y la Administración nacional de aeronáutica y del espacio.

Todo el sistema FAR parece tener la intención de prescribir de manera integral las acciones permisibles en la compra federal de bienes y servicios, para incluir circunstancias en las que se autorizan desviaciones. La extensión y la complejidad de las FAR han provocado dificultades para tratar con empresas comerciales en la economía general.

Protestas de licitación

La Ley de competencia en la contratación (CICA, por sus siglas en inglés) de 1984 es la base legislativa del sistema de protestas de licitación del DoD. El propósito declarado de las protestas por licitación es disminuir el riesgo de fraude o error en las adquisiciones del gobierno federal y aumentar la competencia.

Además, las protestas de licitación brindan una red descentralizada de supervisores interesados para garantizar que el proceso de adquisiciones opere de manera consistente con las normas competitivas y permita que los postores perdedores protesten, alentando así a los posibles proveedores a competir por negocios de defensa.

Las protestas de licitación tienen las siguientes características:

1) los contratistas las conciben de manera favorablemente y los funcionarios gubernamentales de manera desfavorable;

2) son relativamente poco frecuentes, pero están aumentando en los últimos años;

3) es poco probable que se presenten sin mérito;

4) Tienen una tasa de apelaciones decreciente si no tienen éxito.

El Comité de inversión extranjera en Estados Unidos

Los autores mencionan que Estados Unidos se preocupa por las implicaciones de seguridad nacional de la inversión extranjera en sus economías. Consecuentemente, cuenta con sistemas para monitorear y prohibir la inversión extranjera con importantes riesgos para la seguridad nacional.

En 1975, el gobierno federal instituyó el Comité de inversión extranjera en Estados Unidos (CFIUS, por sus siglas en inglés). El Comité, encargado de examinar las inversiones de empresas extranjeras con interés en la seguridad nacional, actúa para aplicar las disposiciones de la Ley de producción de defensa de 1950.

El gobierno de Estados Unidos endureció el régimen regulatorio de CFIUS: en 2007, la Ley de inversión extranjera y seguridad nacional de 2007 proporcionó orientación legislativa adicional a la CFIUS. En 2018, Estados Unidos promulgó la Ley de modernización de revisión de riesgos de inversión extranjera motivada, al menos en parte, por temores de la "inversión armada" de China.

Controles de exportación: el Reglamento del comercio internacional de armas

Los autores plantean que Estados Unidos es un importante exportador de bienes y servicios de defensa y su gobierno crea las políticas necesarias para controlar las exportaciones militares. Los fundamentos legislativos del régimen de control de exportaciones incluyen la Ley de control de exportación de armas de 1976 y la Ley de administración de exportaciones de 1979.

Tres departamentos federales del Gobierno de Estados Unidos están autorizados para emitir licencias de exportación: los departamentos de Estado, Comercio y Tesoro. Y los departamentos de Defensa, Seguridad Nacional y la Comunidad de inteligencia participan en el funcionamiento del sistema de controles. Asimismo, el Reglamento del comercio internacional de armas (ITAR, por sus siglas en inglés) y el Reglamento de administración de exportaciones del Departamento de comercio contienen las reglas para administrar el régimen de control de exportaciones.

Por lo tanto, cualquier entidad estadounidense que desee vender bienes y servicios armamentísticos a un país que no sea Estados Unidos deberá obtener autorizaciones de exportación, que incluyen restricciones sobre la retransferencia y reexportación.

Evaluación del régimen de control de exportaciones

Los autores señalan que algunos costos asociados con el sistema de control de exportaciones son difíciles de cuantificar. Sólo existen reportes anecdóticos: Estados Unidos evitó la exportación de aviones de combate F-16 de Venezuela a Irán. También impidió las ventas de transporte aéreo a Venezuela en 2006. Para los participantes del sector privado, los costos directos de los controles de exportación incluyen el procesamiento de solicitudes de autorización.

Se apunta que los costos más graves del régimen de control de exportaciones son las distorsiones en el comportamiento tanto de los clientes como de los productores. Además, los aliados de Estados Unidos informan que están considerando seriamente reducir las relaciones militares, la compra de equipos y la producción conjunta con Estados Unidos para evitar el régimen ITAR.

Reforma del régimen de control de exportaciones

Durante algún tiempo, algunas agencias del gobierno de Estados Unidos expresaron su descontento con el régimen de control de exportaciones. Así, en agosto de 2009, durante el primer mandato de la administración Obama, el presidente dirigió una revisión integral del programa.

Con la revisión se concluyó que el sistema actual estaba roto. La recomendación general fue enfocar el esfuerzo para proteger mejor las tecnologías realmente críticas. La legislación necesitaba implementar plenamente las reformas. Sin embargo, hasta 2018, aún no había aparecido en la agenda del Congreso. Pero la administración Trump ha continuado la reforma de las exportaciones: se introdujo una nueva política de transferencia de armas convencionales y las consecuencias han incluido un aumento significativo en las solicitudes aprobadas de ventas militares extranjeras.

Tendencias futuras en la industria de defensa

A manera de conclusión, los autores hacen un análisis sobre las tendencias de la industria de defensa en Estados Unidos. En primera instancia, se apunta que el DoD se enfrentará a múltiples desafíos: por ejemplo, los cambios en el entorno financiero y de seguridad, la necesidad de acelerar la tecnología innovación, cambios en el entorno industrial de defensa y el aumento de los costos unitarios en términos reales.

De esta manera, la posición de Estados Unidos como superpotencia hegemónica se volverá más frágil, ya que ha limitado los recursos para lidiar China y Rusia, según los autores. Asimismo, el DoD enfrentará graves presiones presupuestarias en la década de 2020, impulsadas por las necesidades en competencia de preparación, modernización y tamaño de la fuerza.

Además, el gasto del DoD en contratos de servicios (como el trabajo administrativo, el mantenimiento de vehículos, la investigación y el desarrollo) ascendió a casi 200 mmd en 2011, más de 50% del gasto total en contratos del DoD y casi un tercio de su presupuesto total.

Respecto a los contratos, el DoD proporciona financiamiento para éstos mediante el pago puntual de las facturas y mediante un mecanismo conocido como pagos progresivos en el que las empresas facturan el trabajo realizado antes de la entrega del producto.

El gobierno estadounidense también enfatiza y compensa el desarrollo de ventajas asimétricas al aprovechar tecnologías disruptivas e innovaciones operativas para capitalizar las fortalezas y explotar las debilidades (las innovaciones incluyen sistemas hipersónicos, realidad aumentada, computación cuántica, sistemas de aprendizaje, aprendizaje conductual, colaboración humano-máquina y equipos de combate, big data y ciencias biológicas, y bioingeniería).

Así, el gobierno estadounidense ha alentado el desarrollo de tecnologías disruptivas: el Pentágono emprendió la iniciativa de crear un puesto de avanzada en Silicon Valley, la Unidad de Defensa Innovadora Experimental (DIU-X) encargada de acelerar la innovación comercial para defensa.

Si bien los funcionarios del DoD promueven vínculos más estrechos y fomentan la cooperación con empresas de alta tecnología, existen algunos desincentivos que pueden obstaculizar esta agenda: éstos incluyen factores financieros, como una limitación de los márgenes de beneficio y salvaguardar la propiedad intelectual de las empresas. Los autores mencionan que Apple y Google generaron márgenes de 30% en 2014, mientras que los márgenes de beneficio de Lockheed Martin para el caza F-35 no alcanzaron los dos dígitos.

De esta manera, algunas empresas como Microsoft y Amazon han declarado su voluntad de vender tecnología y trabajar con el DoD. No obstante, otras empresas, como Google, se han negado debido a la fuerte oposición del personal interno que surge de las objeciones morales a convertir su trabajo en un arma.

1. Tabla 1: muestra los países incluidos en el libro y el número de las principales empresas en 2016 que aparecen en el listado del Instituto Internacional de Estudios para la Paz (SIPRI, por sus siglas en inglés).

2. En 2017, había 42 empresas de armas estadounidenses en el Top 100, seguidas de 10 rusas y 7 de Reino Unido. La única empresa noruega en 2016 ya no estaba en el Top 100 en 2017 y las 7 firmas de armas surcoreanas de 2016 se redujeron a 4 en 2017.

3. Según la lista Defense News Top 100 de 2018, que clasifica a las empresas por ingresos de defensa, entre las primeras 10, 5 son estadounidenses y en las primeras 100, 39 también son estadounidenses. Por su parte, SIPRI considera a BAE Systems Inc. como una empresa subsidiaria de BAE Systems Reino Unido y la incluye entre las 10 principales, más otras seis empresas estadounidenses.

4. La industria de defensa estadounidense exportó alrededor de 75.9 mil millones de dólares (mmd) en 2017. Además, Estados Unidos gastó 79.2 mmd en investigación y desarrollo (I+D) y 124 mmd en adquisiciones, más del doble de Google, Microsoft y Apple combinadas en los mismos rubros. El gasto mundial para el mismo año en I+D de defensa fue 116 mmd y 310 mmd para adquisiciones.

5. En un informe de 2007, el Departamento de Defensa estimó que otorgó menos de 0.5% de todos los contratos y alrededor de 1.5% de los contratos de artículos y componentes de defensa a contratistas extranjeros.

6. Tabla 2: muestra un número representativo de fusiones y adquisiciones entre las 100 principales empresas industriales de defensa.

7. Boeing ha perdido 3.5 mmd en el contrato de desarrollo del KC-46. Sin embargo, es lo suficientemente grande y rentable como para no alarmarse. Está a punto de adquirir KLX, que implica más que el KC-46, y la empresa afirma que tales eventos no tienen un efecto importante en la gestión financiera actual.

Capítulo 3: China's defense industry

Capítulo 4: The Russian defense industry, 1980-2025

Capítulo 5: The United Kingdom

El primer capítulo del libro es útil porque brinda un esquema general del análisis global de las industrias de defensa, guiándose por medio de la base de datos del SIPRI. Respecto al capítulo 2, éste presenta información valiosa y actualizada sobre la industria de defensa estadounidense. Uno de los puntos a resaltar, sería la presentación de los principales contratistas de defensa estadounidenses y la posición monopolista que el gobierno y loa contratistas tienen en la industria. Por otra parte, también es interesante que al final del capítulo se observa cómo empresas que no son de corte militar, podrían ser contratistas del DoD debido a su desarrollo tecnológico. Los productos tecnológicos de estas empresas podrían brindar a Estados Unidos ventajas estratégicas en la pugna hegemónica mundial.