Compañías tecnológicas chinas en la pandemia de COVID-19: Baidu, Alibaba y Tencent

Por: Carlos Jenkins

El presente texto tiene por objetivo analizar los resultados económicos del primer trimestre de 2020 de las empresas tecnológicas Baidu, Alibaba y Tencent (BAT), también conocidas como BigTech chino –al ser las firmas tecnológicas nacionales predominantes y las únicas equiparables a las compañías estadounidenses– para interpretar las principales características de su comportamiento durante el confinamiento en China, y así conocer el desempeño de sus plataformas en línea.

Como consecuencia de la “nueva normalidad” tras la emergencia sanitaria provocada por el virus SARS-CoV-2, el uso de Internet y de las telecomunicaciones se volvió indispensable para la obtención de servicios de primera necesidad y la satisfacción de la demanda de otros productos. Entre los beneficiados por esta nueva dinámica destacan las compañías proveedoras de infraestructura o servicios: las industrias de semiconductores, software, hardware y medios de comunicación (McKinsey, 2020).

Para ilustrar la importancia de este sector, basta revisar las ganancias de las compañías estadounidenses del BigTech durante el primer trimestre del año 2020. Las FAANGM (Facebook, Amazon, Apple, Netflix, Google y Microsoft), incrementaron sus ingresos respecto al mismo periodo de 2019, con un monto en conjunto de más de 234 mil millones de dólares (mmd) frente a casi 202 mmd en 2019. En cuanto a sus ganancias, aunque no todas aumentaron, en conjunto ascendieron a casi 37 mmd, mientras la mayor parte de la economía mundial acumulaba pérdidas provocadas por el “gran confinamiento” (García, 2020).

En el caso de China, es necesario considerar la influencia del desarrollo tecnológico de las últimas décadas. Éste impulsó un particular estilo de vida en el que los teléfonos inteligentes son parte integral de la organización social. El auge del teléfono inteligente es resultado en gran medida de la reducción de sus costos de producción a principios de la década pasada, lo cual permitió a millones de ciudadanos de la región meridional sumarse a esta tendencia tecnológica (Lu, 2019).

Ingresos y ganancias al primer trimestre de 2020

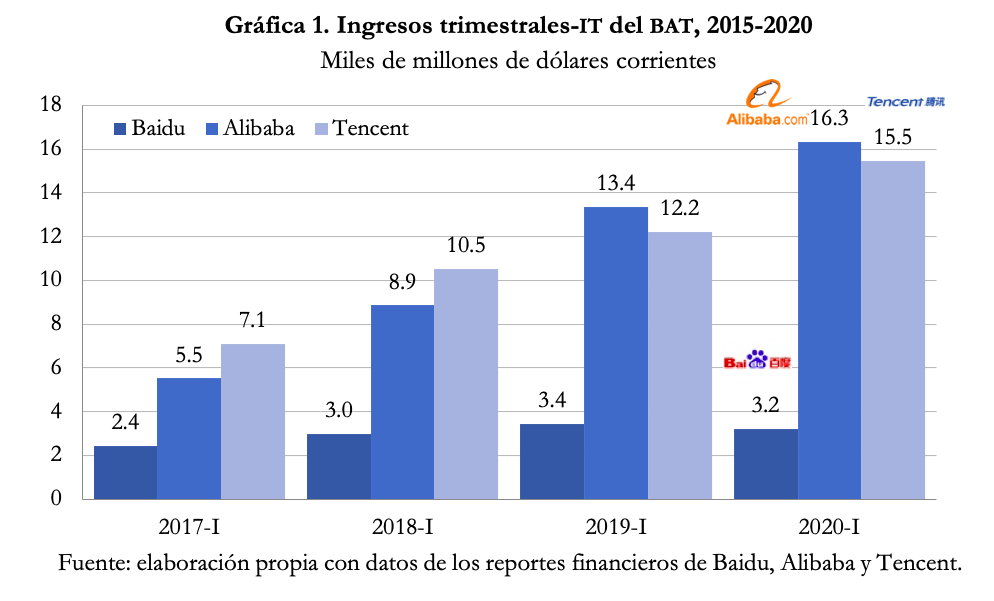

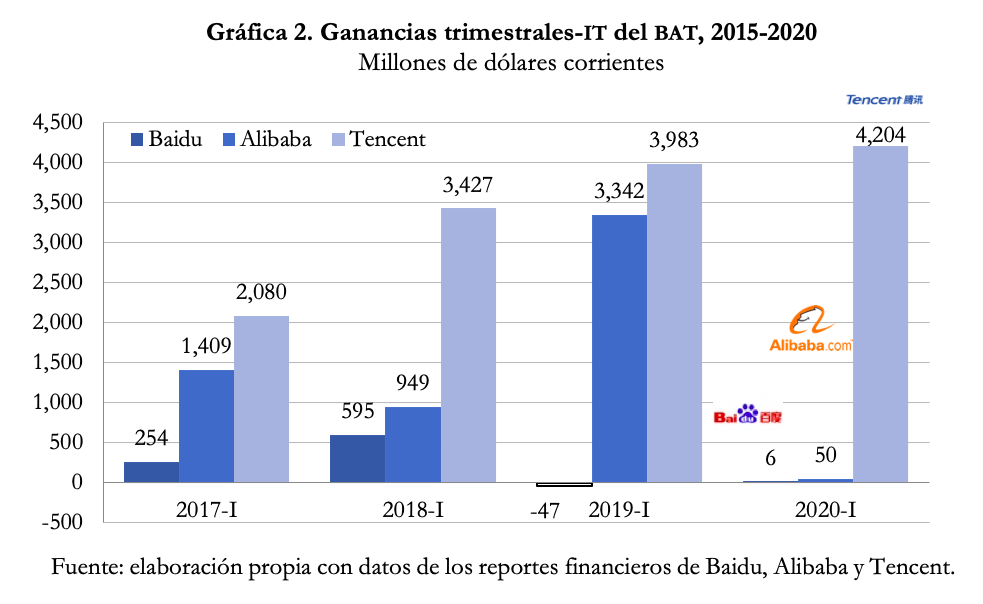

Las empresas BAT lograron generar un monto total de 35 mmd en ingresos (Gráfica 1) y 4.2 mmd en ganancias (Gráfica 2) durante el primer trimestre de 2020. Es relevante señalar que más de 99% de las ganancias de las BAT en el periodo corresponden a Tencent.

Aún así, los reportes trimestrales de las compañías muestran el aumento de los usuarios e ingresos de sus plataformas virtuales: Tencent agregó más de 85 millones de usuarios de enero a marzo de 2020 en sus plataformas QQ, Weixin y WeChat; Alibaba aumentó 22 millones sus consumidores en línea de enero a marzo de 2020; Baidu alcanzó 354 millones de usuarios en Baidu App, un crecimiento de 96% respecto al primer trimestre de 2019 (Tencent, 2020; Alibaba, 2020; Baidu, 2020). Esto sugiere que con el confinamiento, los ciudadanos chinos aumentaron su gasto en el uso de los servicios de estas compañías. Con ello se refuerza el modelo chino de súper aplicaciones de servicios múltiples, cuyo ejemplo arquetípico es WeChat, caracterizado por la simplificación e inmediatez de las compras en una sola plataforma para generar mayor fidelidad a la compañía (Lu, 2019; Kharpal, 2020b). Este modelo permite la concentración del flujo de datos en unas cuantas plataformas y ha facilitado las medidas de control de contenido pernicioso desplegadas por el gobierno chino, cuya violación es penada con penas de prisión.

La diferencia entre las cifras de ingresos y ganancias de las BAT se entiende como resultado de su proceso de expansión, ya que han optado por un crecimiento soste-nido de su gasto en investigación y desarrollo. Desde 2015 lograron un crecimiento anual promedio de sus ingresos de 12.7%, 46.6% y 38.8% respectivamente (Baidu, 2020; Alibaba, 2020; Tencent, 2020). A la par, un aumento en la inversión en in-vestigación y desarrollo: en 2015, Baidu destinó 0.67 mmd y Alibaba 1.7 mmd; mientras en 2020 Baidu gastó 2.63 mmd y Alibaba 6.18 mmd (Macrotrends, 2020; Macrotrends, 2020).

Baidu

Fundada como un motor de búsquedas en Internet, la compañía ha agregado a su estructura plataformas de inteligencia artificial y servicios en la nube. De acuerdo con la información proporcionada por la empresa (Baidu, 2020), en el primer trimestre de 2020 la firma obtuvo ingresos por 3.2 mmd, lo que significó una con-tracción de 6.5% respecto del mismo período de 2019; sus ganancias fueron de 6 millones de dólares, rubro en el que también tuvo el peor desempeño de las BAT. Sin embargo, representó un aumento de más de 50 millones de dólares respecto al mismo periodo de 2019, en el que registró pérdidas por 46.7 millones de dólares.

Los ingresos de su mercado en línea fueron de 2.01 mmd, mientras que el rubro otros ingresos sumó 1.1 mmd; la primera cifra es 19% menor y la segunda 28% mayor respecto al primer trimestre de 2019. El aumento en los ingresos fue consecuencia del crecimiento en las membresías de iQiyi, servicios en la nube y dispositivos inteligentes. Las ganancias de su mercado en línea fueron 240 millones de dólares, lo que representa 30% de aumento en las ganancias respecto al mismo periodo de 2019.

Respecto a los usuarios activos, los cuales acceden de manera cotidiana, sumaron un total de 222 millones, un incremento de 28% respecto al primer trimestre de 2019. Los usuarios mensuales, aquellos que usaron la aplicación al menos una vez durante el mes, llegaron a 354 millones, cifra 96% mayor, respecto a lo logrado 12 meses antes. Por otro lado, la plataforma iQiyi generó ingresos por 1.08 mmd, cifra 9% mayor a lo alcanzado en el primer trimestre de 2019. Los suscriptores de iQiyi llegaron a 118.9 millones de usuarios, 23% más que en 2019. Los ingresos por membresías crecieron 35%, pero fueron afectados por la caída de 27% en publicidad en línea en el mismo periodo.

A pesar de que la compañía no superó los ingresos del primer trimestre de 2019 y sus ganancias son mínimas respecto a las de Alibaba y Tencent, sí logró aumentar el número de usuarios en sus plataformas en línea en el mercado chino.

Alibaba

Alibaba es un consorcio conformado por 18 subsidiarias dedicadas al comercio elec-trónico; es considerado el líder del comercio minorista de China. Su negocio princi-pal es similar al de Amazon, con la diferencia de no participar de forma activa en la logística y sólo cobrar el uso de su plataforma. Al término del primer trimestre de 2020 la firma presentó ingresos por 16.1 mmd, cifra 22.3% mayor; mientras sus ganancias fueron 49.7 millones de dólares, 98.5% menor, ambas cifras respecto al primer trimestre de 2019 (Alibaba, 2020; Reuters, 2020). La disminución en sus ganancias fue consecuencia de la pérdida en ingresos de inversión, reflejo de las disminuciones en los precios accionarios en los mercados bursátiles.

El comercio minorista de la firma en China, que engloba: gestión de clientes, comisiones, junto con las ventas de tiendas filiales en línea Freshippo y Tmall, significó ingresos por 10 mmd, un aumento de 21% respecto al primer trimestre de 2019 (Alibaba, 2020). Además de ser el segmento que más aportó al incremento de los ingresos de la compañía con 62% del total, seguido del segmento de computación en la nube con 11%, y de sus negocios de entretenimiento y medios de comunicación digital con 5%. Cabe resaltar que 70% de los nuevos consumidores son de las zonas menos desarrolladas en China. Por otro lado, los ingresos por los servicios de computación en la nube crecieron 58% hasta alcanzar 1.7 mmd. Lo anterior, a causa del aumento de la demanda en servicios públicos en la nube y negocios híbridos (públicos y privados) en la nube. Incluso Youku, plataforma similar a YouTube aumentó 60% el promedio de suscriptores diarios.

La estrategia de diversificar áreas de negocios por la fuerte competencia en las ventas en línea se fortaleció por el confinamiento (Reuters, 2020): DingTalk, plataforma que funciona para trabajo colaborativo, expandió sus usuarios con la adhesión de alumnos y profesores. En marzo de 2020, tuvo una cifra promedio de un millón de salones virtuales al día. Cainiao Post, uno de los servicios de entregas a domicilio de Alibaba duplicó sus ventas respecto al mismo trimestre de 2019, al emplear anaqueles que evitaban el contacto directo entre personas (Alibaba, 2020).

Alibaba se consolidó como el principal minorista en China durante el confinamiento al expandir su suministro a lugares fuera de las grandes urbes, para lograr el mayor monto en ingresos entre las BAT.

Tencent

El consorcio con sede en Shenzhen provee distintos servicios a través de internet entre los que destacan sus redes sociales, juegos en línea y publicidad. Tencent es la mayor beneficiada entre las BAT durante la emergencia sanitaria. En el primer tri-mestre de 2020 logró ingresos por 15.5 mmd, lo que significa 26.4% de aumento (3.2 mmd) respecto al mismo periodo en 2019. Sus ganancias fueron 4.2 mmd, un aumento de 6% respecto al mismo periodo de 2019. La compañía aumentó 37% sus gastos de capital (6.1 mmd), lo que explica porqué sus ganancias aumentaron en una tasa menor que sus ingresos. (Tencent, 2020).

La diversidad de los servicios de la compañía ha servido para compensar el bajo crecimiento en algunos sectores. Por ejemplo, los videos publicitarios de larga duración tuvieron una contracción de 10%, en contraste con el gasto publicitario en redes sociales que creció 47% (Reuters, 2020). El valor agregado de los servicios de la firma reportó 27% de crecimiento respecto al mismo periodo de 2019. En éste, destacan los juegos en línea, cuyo aumento fue de 31%, equivalente a 5.2 mmd. Cabe destacar que este sector aportó más de un tercio de los ingresos de la firma (Tencent, 2020). Los ingresos de sus redes sociales aumentaron 23%, debido a la venta de artículos de juegos virtuales y servicios de contenido digital, como streaming de video y música. Las suscripciones de video crecieron 26%, alcanzando 112 millones de dólares en nuevos ingresos. Las de música crecieron 50%, para abonar 43 millones de dólares, lo anterior, respecto a las cifras del primer trimestre de 2019. Las ganancias de su rama de tecnologías financieras (fintech), en la que se agrupan los servicios de computación en la nube (Tencent es el segundo mayor proveedor en el mundo) y el producto WeChat Pay, crecieron 22% respecto al periodo de 2019. Esto es resultado del aumento de pagos comerciales y contribuciones de los servicios en la nube en los que se incluye video, educación y el sector minorista (Kharpal, 2020a; Tencent, 2020).

WeChat no fue afectado por el confinamiento. Sus tres ramas principales: publicidad, las subaplicaciones Miniprograms y la reciente plataforma Shipinhao, continuaron aumentando sus usuarios sin interrupción. Esta última, se inauguró en enero de 2020 para contender por una parte del mercado de plataformas de videos cortos, popularizado por TikTok, rama que se espera tenga un valor de 30 mmd en 2021 (Zhang, 2020). La súper-aplicación logró 1.2 miles de millones de usuarios, 3.2% de aumento respecto al primer trimestre de 2019; mientras que los Miniprograms, lograron mantener más de 400 millones de usuarios diarios. WeChat continúa posicionándose como una aplicación imprescindible para el éxito de compañías en el mercado chino (Jiang, 2020). También lo es para el gobierno chino, ya que la compañía ha declarado que supervisa el contenido de sus usuarios en el extranjero para mejorar su sistema de detección de vigilancia en China (Kharpal, 2020c).

Conclusiones

Como muestran las cifras presentadas, la relevancia y expansión de las compañías tecnológicas en China ha sido un hecho durante la pandemia de COVID-19. Cabe matizar que, así como algunos segmentos se vieron afectados, otros se fortalecieron, por lo que sería incorrecto señalar un crecimiento uniforme. Las cifras muestran sólo el fortalecimiento de algunos negocios. Se debe contemplar que más de la mi-tad del trimestre, las compañías se vieron influenciadas por las medidas de distan-ciamiento social y confinamiento; lo que empató, además, con la celebración del año nuevo chino, que generaron un lento desempeño en algunos sectores y el forta-lecimiento de otros (Akanksha y Yang, 2020).

Cabe resaltar las inversiones de las BAT que se esperan en el mercado de servicios en la nube e inteligencia artificial, en el que Alibaba invertirá 28 mmd en infraestructura en la nube para los siguientes tres años (Gibbs, 2020), mientras Baidu ya trabaja con las compañías estatales Shanghai Pudong Development Bank, China National Building Material Group, and the People's Government of Shanghai Pudong New Area para desarrollar nuevas aplicaciones con inteligencia artificial (Vena, 2020). Incluso, las predicciones señalan que el mercado de servicios en la nube en China crecerá 94% por año de 2018 a 2024. En 2019 el gasto en servicios en la nube en el mercado chino fue de 5.4 mmd (IDC, 2019). Lo que se explica por la fuerte competencia entre las 10 firmas líderes (IDC, 2019).

De igual forma, se observa que la presente pandemia ha acelerado el proceso de expansión de consumidores virtuales en zonas rurales (Alibaba, 2020; Baidu, 2020). En estos lugares el internet y los videos de transmisión en vivo se han popularizado entre la población joven, debido a que sus posibilidades de entretenimiento son más limitadas que en los grandes centros urbanos. Ocurre lo mismo con los demás servicios a través de Internet, por tanto, al contar con menos opciones de recreación se fomenta una mayor dependencia de la red (Tenba Group, 2020).

Otra tendencia relevante es el aumento en los servicios de entrega de comida a domicilio, actividad en la cual China es el mercado más grande en el mundo con 400 millones de consumidores, que generan 46 mmd de dólares al año (The Economist, 2020). Las plataformas en línea Meituan, Ele.me (Tencent) o Freshippo (Alibaba) son líderes en este servicio en China. Todas estas firmas aumentaron el número de personas que laboran para sus plataformas; sólo Meituan, agregó 450 mil nuevos conductores. La mayoría de los nuevos trabajadores son jóvenes dispuestos a realizar largas jornadas mientras estudian. Incluso otros trabajadores se agregan a esta tendencia; un tercio de los empleados de la firma de entrega a domicilio Meituan fueron antes mano de obra en fábricas. De manera similar, 10% de los conductores de Ele.me fueron con anterioridad mineros. Estas transiciones se explican por las retribuciones por 1 400 dólares al mes, cantidad por encima de la media salarial nacional, pero también, se convirtió en el sector que más huelgas generó en 2019.

El balance de las BAT muestra ingresos y ganancias fluctuantes pero que han logrado consolidarse en torno a ciertos negocios en línea. El aumento de las aportaciones de estos sectores a las ganancias de las compañías refuerza la tendencia que apuesta por inversiones en estas tecnologías de vanguardia. Sobre todo, porque las aplicaciones tecnológicas de inteligencia artificial se han convertido en la fuerza interna que impulsa el desarrollo de las corporaciones en China (Zhiyue, 2020). Mercado que generó 2.89 mmd en 2019 y se espera llegue a 12.7 mmd en 2024, algo que se ve impulsado por la dinámica establecida por la pandemia de COVID-19.

Referencias consultadas

Aikman, David y Chan, Alan (2020), “Five ways chinese companies are responding to coronavirus”, World Economic Forum, 4 de agosto, disponible en: https://www.weforum.org/agenda/2020/02/coronavirus-chinese-companies-res...

Baidu (2020), “Baidu tops China´s AI Public Cloud Services Market, according to IDC Report”, PRNewswire, 16 de agosto, disponible en: https://www.prnewswire.com/news-releases/baidu-tops-chinas-ai-public-clo...

García, Josué (2020), ·BigTech el gran ganador de la pandemia”, LET, 2 de agosto, disponible en: http://let.iiec.unam.mx/sites/let.iiec.unam.mx/files/BigTech%20ganadoras...

Gibbs, Samuel (2020), “Baidu could beat Google to self-driving car with BMW”, The Guardian, 1 de agosto, disponible en: https://www.theguardian.com/technology/2015/jun/10/baidu-could-beat-goog...

IDC (2020), “China’s Public Cloud Service Market Tops US$5.4 Billion1H 2019 as Competition Intensifies”, IDC, 16 de agosto, disponible en: https://www.idc.com/getdoc.jsp?containerId=prCHE45761819

Jiang, Yaling (2020), “Tencent Sees a COVID-19 Online Revenue Bump During Q1”, Jing Daily, Mayo 14, disponible en: https://jingdaily.com/tencent-sees-a-covid-19-online-revenue-bump-during...

Kharpal, Arjun (2020a), “Tencent earnings Q1 2020”, CNBC, 13 agosto, dis-ponible en: https://www.cnbc.com/2020/05/13/tencent-earnings-q1-20

Kharpal, Arjun (2020b), “How China's tech trio –Baidu, Alibaba and Tencent– could fare in 2020", CNBC, 30 de septiembre, disponible en: https://www.cnbc.com/2020/01/10/china-tech-outlook-2020-baidu-bidu-aliba...

Kharpal, Arjun (2020c), “Chinese tech giant Tencent reportedly surveilled foreign users of WeChat to help censorship at home”, CNBC, 30 de septiembre, dis-ponible en: https://www.cnbc.com/2020/05/08/tencent-wechat-surveillance-help-censors...

Li, Pei y Goh, Brenda (2020), “China’s Tencent wins on lockdown gaming boom”, Reuters, 16 de agosto, disponible en: https://in.reuters.com/article/tencent-results/chinas-tencent-wins-on-lo...

Li, Yuren (2020), “China’s Internet is Flowering. And It Might Be Our Future”, The New York Times, 2 de agosto, disponible en: https://www.nytimes.com/interactive/2019/11/13/magazine/internet-china-w...

Macrotrends (2020), “Alibaba Research and Development Expenses 2011-2020”, Macrotrends, 19 de septiembre de 2020, disponible en: https://www.macrotrends.net/stocks/charts/BABA/alibaba/research-developm...

Macrotrends (2020), “Baidu Research and Development Expenses 2006-2020”, Macrotrends, 19 de septiembre de 2020, disponible en: https://www.macrotrends.net/stocks/charts/BIDU/baidu/research-developmen...

Rana, Akanksha y Yang, Yingzhi (2020), “Baidu says first-quarter revenue may tumble as coronavirus takes toll on business, advertising”, Reuters, 16 de ago-sto, disponible en: https://www.reuters.com/article/us-baidu-results/baidu-says-first-quarte...

Reuters (2020), “Alibaba’s sales surge as people shop online during lockdown”, Reuters, 17 septiembre, disponible en: https://www.reuters.com/article/us-alibaba-results-idUSKBN22Y1K4.

Reuters (2020), “Tencent reports 31 percent rise in online games revenue”, Reu-ters, 11 de agosto, disponible en: https://www.reuters.com/article/esports-business-tencent-revenues/tencen...

Shiyue, Zhao (2019), “China´s Ai software and application market hit $2.89b in 2019”, China Daily, 14 agosto, disponible en: https://www.chinadaily.com.cn/a/202006/22/WS5ef07dc7a310834817254b09.html

Tenba Group (2020), “Top 3 chinese social media trends in 2020”, Tenba Group, 30 de septiembre, disponible en: https://tenbagroup.com/top-3-chinese-social-media-trends-in-2020/.

Tencent (2020), “2020 First Quarter Results Presentation”, Tencent, 14 agosto, disponible en: https://www.tencent.com/attachments/1Q20ResultsPresentation.pdf

The Economist (2020), “Delivery apps have transformed urban life in China”, The Economist, 1 de agosto, disponible en: https://www.economist.com/china/2020/04/03/delivery-apps-have-transforme...

Vena, Danny (2020), “Baidu tops China´s AI Public Cloud Services Market: Re-port”, Nasdaq, 4 de agosto, disponible en: https://www.nasdaq.com/articles/baidu-tops-chinas-ai-public-cloud-servic...

Zhang, Tianwei (2020), “Luxury Brands Joins Shipinhao, WeChat’s Answer to In-stagram”, WWD, 23 de Agosto, disponible en: https://wwd.com/business-news/technology/luxury-brands-joins-shipinhao-w...