A new breed of unicorn. How to make it big in Xi Jinping's China

The Economist [2023], "A new breed of unicorn. How to make it big in Xi Jinping's China", The Economist, London, 29 de abril, https://www.economist.com/business/2023/04/24/how-to-make-it-big-in-xi-j...

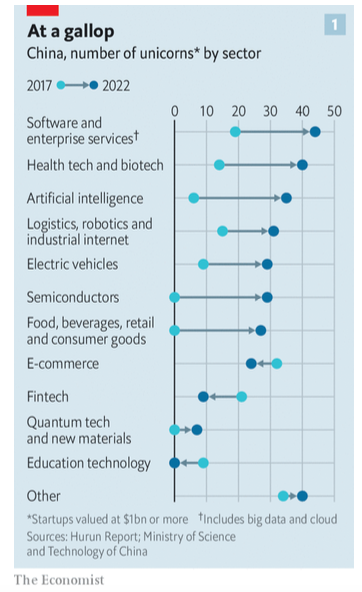

Los resultados que obtiene The Economist muestran que en los últimos cinco años los unicornios chinos basan sus invenciones en la fabricación de productos que sirvan al gobierno (ante el temor del desmantelamiento de la empresa por las medidas de represión), tal es el caso de las energías verdes, los semiconductores, el software, la inteligencia artificial (IA) y la biotecnología; estas empresas están mudando sus sedes de los grandes centros tecnológicos como Beijing, Hangzhou y Shenzhen. La escala de liderazgo tecnológico ha cambiado de empresas de capital privado (como Alibaba o Tencent) hacia empresas respaldadas por el gobierno. En tal marco, el objetivo del gobierno de Xi Jinping pretende que la economía china sea menos dependiente de las tecnologías e insumos estadounidenses generando autosuficiencia en los campos más importantes (datos cruciales 4, 5, 6, 7 y 8).

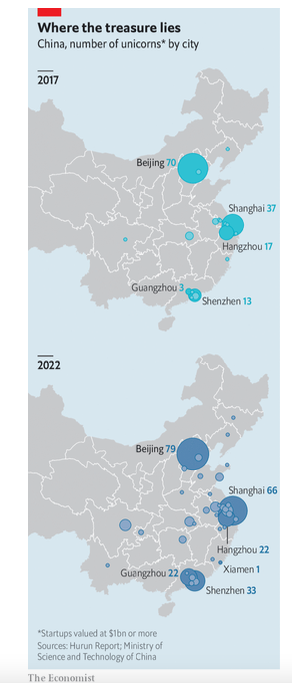

Asimismo, Xi Jinping y su mandato han pretendido repartir el desarrollo tecnológico del país hacia otras regiones, intentando homogeneizar su distribución y alejarse de espacios tradicionales de innovación (de nuevo, Beijing, Hangzhou y Shenzhen). Ciudades plenamente manufactureras, y en algunos casos pequeñas, se han convertido en los refugios de las empresas emergentes, tal es el caso de regiones del lejano oeste de China, Qinghai y Tíbet (dato crucial 9).

Las fuentes de financiamiento también han cambiado. Anteriormente la inversión provenía mayoritariamente del colectivo

Esto se traduce en el incremento de empresas estatales que respaldan el crecimiento de unicornios y empresas emergentes (sobre todo en el área tecnológica). Destaca el crecimiento del unicornio Greater Bay apoyado por la estatal de fabricación de autos Guangzhou Automobile (GAC) convirtiéndose así en un motor para la dinamización del sector automotriz en el país:

• Aion, unicornio de vehículos eléctricos es financiado por GAC y utiliza las baterías fabricadas por Greater Bay.

• Ruqui Mobility, una empresa en expansión de transporte compartido utiliza los productos de Greater Bay y Aion, y el financimiento de GAC.

• CanSemi, un fabricante de semiconductores, también está recibiendo financiamiento de Ruqui Mobility.

Aunque también existen empresas emergentes como Qiyuan Green Power (servicios de carga y reemplazo de baterías con sede en Shanghai) que manejan un esquema híbrido para su financiamiento. Aunque la empresa fue resultado de la estatal State Power Investment Corporation (SPIC), Qiyuan ha sabido atraer inversión del sector privado (se presume que Greater Bay también atrajo este tipo de inversión en abril de 2022). En este sentido, Qiyuan goza de una buena imagen para los inversores porque disfruta de los beneficios de ser una empresa emergente respaldada por una corporación estatal (datos cruciales 11, 12 y 13).

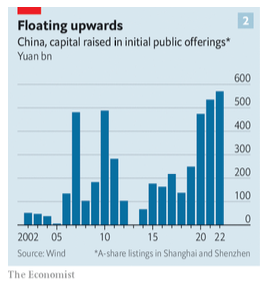

Este esquema de inversiones y apoyos al sector de la alta tecnología en China resulta beneficioso para el gobierno de Xi puesto que se alinea con sus objetivos de autosuficiencia tecnológica. Así, el incremento de la burbuja especulativa (derivada de las valoraciones de los unicornios) es aprobado con tal de que en el camino muchas de estas empresas de hagan públicas y comiencen a cotizar en bolsa(dato crucial 14).

No obstante, los inversionistas extranjeros siguen siendo escépticos pues las acciones del gobierno chino han mostrado su poder de desmantelamiento y reconstrucción de industrias enteras, tal es el caso de las empresas de préstamos que en un inicio recibieron apoyo del gobierno para luego ser aplastadas en 2018. En ese sentido, la industria emergente de IA ha recibido apoyo del gobierno pero con la expansión de los chatbots inteligentes, las medidas del regulador cibernético del país han sido enérgicas y ha dicho el 11 de abril de 2023 que este rubro requería revisiones de seguridad.

1) La empresa china Greater Bay Technology se ha convertido en un unicornio con una valoración en el mercado de 1 000 millones de dólares (md) solo 19 meses después de ser lanzada en 2020. Así, la firma tecnológica se unió al grupo de unicornios, que para 2022 se estimó en 300 (el doble que hace cinco años).

2) La empresa Ant Group, una potencia de las FinTech en China vio reducir su valoración de 300 mil md a 64 mil md luego que la oferta pública inicial (IPO, por su sigla en inglés) en 2020 se abandonara en último momento debido a la presión de los reguladores.

3) ByteDance con sede en Beijing, propietaria de TikTok, fue valorada recientemente por 220 mil md. Esto la convierte en la empresa mejor valorada en el mundo, aunque no aparece en las listas oficiales.

4) En 2017 los unicornios dedicados al comercio electrónico representaron 20% de los unicornios que trabajan con ventas en línea e industrias relacionadas, 13% eran FinTech y 9% estaban enfocados en el entretenimiento.

5) A finales de 2022, el top 3 de unicornios en China estaba repartido entre el software y servicios empresariales (con 40 de los 315 unicornios) seguido del sector salud y la biotecnología.

6) En el caso de la inteligencia artificial (IA), los unicornios aumentaron de 6 a 35 en 2022.

7) En 2017 China no tenía ninguna empresa de semiconductores valuada en más de mil mdd. Se estima que para 2022 ya se contaba con aproximadamente 30; los registros estatales mencionan 50 empresas.

8) Para 2017, se contaba con 9 empresas de tecnología educativa (cada una con un valor de cerca de mil mdd); una logró cotizar en Nueva York. No obstante, en 2021 las medidas del estado chino hacia estas empresas por vender cursos en línea a los estudiantes destruyeron esta industria.

9) Las ciudades más pequeñas también forman parte del auge de los unicornios. Greater Bay tiene su sede en Guangzhou junto con otros 21 unicornios (en comparación con los 3 que existían hace 5 años); Hithium, un fabricante de baterías de litio fundando en 2019 (valorado recientemente en 3.6 mil md) tiene su sede en la ciudad sureña de Xiamen; Sagebot, una empresa de cirugía asistida por robots tiene su sede en el noreste de China (además está planeando una IPO después de conseguir recientemente una valoración por 8 mil millones de yuanes.

10) En 2017, cinco de los principales grupos tecnológicos del país —Alibaba, Tencent, Xiaomi, Baidu y jd.com—eran inversores de cerca de la mitad de los unicornios chinos. Para 2022, ese grupo tuvo inversiones en 21% de los unicornios.

11) A finales de 2022, de los 50 unicornios de semiconductores identificados por los medios estatales, una entidad estatal había invertido o controlado al menos a 48 de ellos.

12) De acuerdo con la firma china Itjuzi, Huawei (fabricante de equipos de telecomunicaciones de capital privado) comenzó a realizar inversiones de riesgos en 2019, desde entonces ha consolidado cerca de 91 inversiones individuales en nuevas empresas (un incremento de 2 unidades en los siete años anteriores).

13) Welion (empresa de baterías de litio) alcanzó una valoración de 15 mil millones de yuanes en 2022. Si al menos una de las inversiones realizadas en los últimos cuatro años tiene éxito, la empresa se convertirá en un gran centro de influencia de empresas emergentes.

14) En febrero de 2022, el regulador de mercado chino anunció que los mercados bursátiles adoptarían un sistema de registro para OPI que elimine el complicado proceso de selección. El resultado es que nuevas cotizaciones llegaron al mercado de valores del sector tecnológico entre marzo y abril junto con un boom en más del doble del precio de las acciones.

15) La gráfica 1 describe el número de unicornios por sector en China para el periodo 2017-2022. Los sectores que han crecido más son software y servicios empresariales, tecnología de la salud y biomédica e inteligencia artificial.

16) La imagen 1 compara el número de unicornios por ciudad china para los años 2017 y 2022. Los núcleos de empresas se han diversificado hacia más ciudades.

17) La gráfica 2 detalla el incremento del capital para IPO en el periodo 2002-2022.

El apoyo a la industria nacional, y en este caso, de un sector estratégico como las tecnologías avanzadas, son una manera de catapultar una nación hacia la autosuficiencia y la vanguardia. El artículo analiza algunas de las medidas que han permitido al gobierno chino de controlar en mayor medida los "unicornios", las empresas emergentes mejor valoradas. Los éxitos relativos de estas políticas reviven la polémica sobre el dirigismo estatal, estrategia criticada porque el control sobre las empresas supuestamente limita y a término, acaba, los impulsos innovadores.