Banking on climate change. Fossil fuel finance report 2020

Rainforest Action Network [2020], Banking on climate change. Fossil fuel finance report 2020, RAN, marzo, https://www.ran.org/bankingonclimatechange2020/

Rainforest Action Network es una organización ambiental con sede en San Francisco, California, Estados Unidos. Rainforest Action Network preserva los bosques, protege el clima y defiende los derechos humanos desafiando el poder corporativo y la injusticia sistémica a través de asociaciones de primera línea y campañas estratégicas.

Resumen Ejecutivo

El reporte anual 2020 está centrado en la incidencia de las empresas financieras sobre el cambio climático. En los últimos años se han posicionado como actores fundamentales en la lucha contra el cambio climático, de ahí la importancia de los datos que se presentan. En el último año, una oleada de activismo ha exigido a los bancos la reducción de su financiamiento a la industria de los combustibles fósiles al mismo tiempo que se lucha a contrarreloj ante la crisis climática. Una respuesta inmediata y efectiva es necesaria para que las empresas financieras mitiguen su impacto medioambiental.

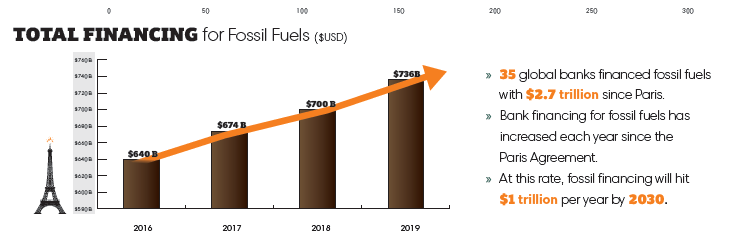

Este informe suma el financiamiento de 35 bancos del sector privado para la industria de los combustibles fósiles, analiza sus roles principales en el financiamiento y sus acciones al respecto.

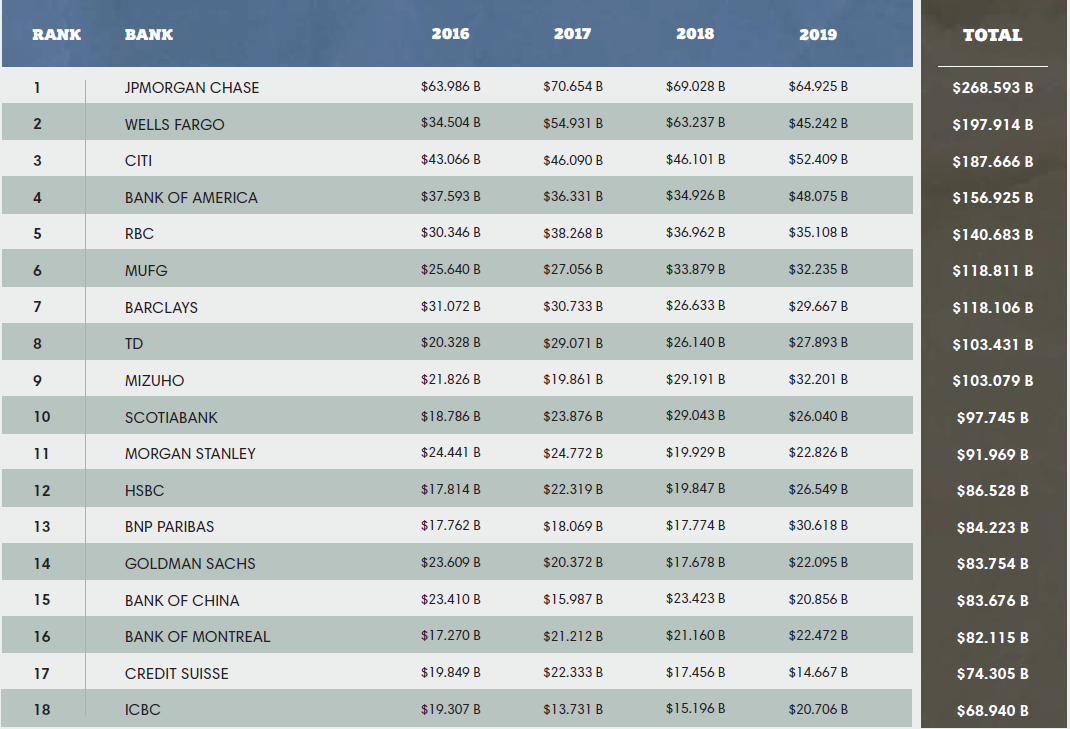

El banco de fósiles más grande durante el período 2016-2019 fue JPMorgan Chase, seguido de sus homólogos estadounidenses: Wells Fargo, Citi y Bank of America. En Canadá este lugar lo ocupó Royal Bank of Canada (RBC por sus siglas en inglés), en Japón The Bank of Tokyo-Mitsubishi UFJ (MUFG por sus siglas en inglés), Barclays en Europa y Bank of China en China (ver gráfica 1).

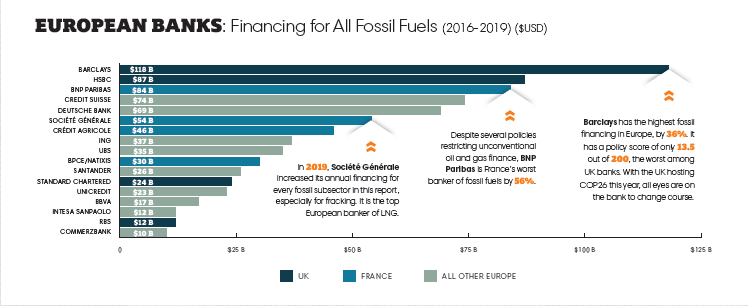

BNP Paribas fue el mayor banco europeo que financió la industria de los combustibles fósiles en 2019 a pesar de su política sobre financiamiento no convencional de petróleo y gas; junto con Santander y CIBC registraron el mayor aumento porcentual en su financiamiento fósil en el período 2018-2019.

En este mismo reporte, Rain Forest Network, nombra a las 100 principales empresas en expansión de combustibles fósiles, así como sus principales banqueros, los cuales una vez más son JPMorgan Chase, Citi y Bank of America. En los siguientes gráficos se enumeran las 35 empresas principales.

Banking on climate change. Fossil fuel finance report 2020 hace una evaluación puntual de las políticas bancarias centrándose en aquellas que restringen el financiamiento para la expansión de los combustibles fósiles, así como en los compromisos para eliminar o excluir el financiamiento para las empresas de combustibles fósiles. Este mismo estudio evalúa las políticas en torno al financiamiento en ciertos subsectores clave de combustibles fósiles como lo son: el aceite de arenas petrolíferas, petróleo y gas ártico, petróleo y perforación mar adentro, petróleo obtenido del fracking, gas natural licuado, minería de carbón y energía de carbón.

En este informe además, se describen estudios de caso en los que el financiamiento bancario en la industria de los combustibles fósiles tiene un impacto real en las comunidades. Se incluyen también ensayos breves que destacan temas clave adicionales y paradigmas alternativos al actual, como lo es la cosmovisión de las comunidades indígenas.

Introducción

Las medidas climáticas a medias de los bancos no son suficientes

El financiamiento a los combustibles fósiles se ha disparado desde el año pasado. El papel de los bancos, los administradores de dinero y las compañías de seguros como impulsores del cambio climático a través de su financiamiento, inversión y aseguramiento está atrayendo una atención sin precedentes. El movimiento climático está poniendo de relieve un problema urgente y creciente: el involucramiento directo de estas compañías en la crisis climática.

Para doblar la curva de financiamiento hacia la eliminación gradual, los bancos deben adoptar políticas que restrinjan su financiamiento fósil; sin olvidar que el sistema financiero mundial se basa en cantidades infinitas de datos sobre riesgo y rendimiento. Y ningún riesgo para las ganancias de las empresas individuales y el sistema financiero en su conjunto es mayor que el que plantea la crisis climática.

Si bien los bancos están empezando a tomar en cuenta los riesgos físicos y de transición asociados con el cambio climático, se arriesgan a poner en duda su reputación para atraer nuevos clientes y contratar y retener empleados si continúan con lógicas que desafían la vida y aseguran la destrucción de la Tierra. Es por esto que estas instituciones financieras están tomando medidas para sortear los efectos de la crisis climática, reduciendo su impacto con urgencia para no verse expuestos por asociaciones ambientalistas.

Este informe mide tal impacto climático y los números son condenatorios. Cada año, la financiación global a compañías de combustibles fósiles aumenta deliberadamente: Por ejemplo, JPMorgan Chase es el banco que más contribuye a la industria fósil, teniendo una amplia brecha con Wells Fargo, el segundo peor banco a pesar de que su financiamiento se haya reducido dos años seguidos.

Es cierto que los bancos estadounidenses dominan la clasificación mundial, sin embargo, no son los únicos que contribuyen a la destrucción climática: El quinto mayor financiador de fósiles del mundo es el RBC de Canadá. El mayor financiador de fósiles de Japón desde París es MUFG, y el de China es Bank of China. En Europa, Barclays es el mayor financiador de combustibles fósiles durante 2016-2019, aunque el año pasado, el banco francés BNP Paribas ocupó el lugar del mayor banquero de fósiles de Europa, lo cual es irónico dado el discurso del banco sobre la acción climática. En el siguiente gráfico se observan los bancos europeos que financian todas las industrias de combustibles fósiles, así como su contribución.

Las únicas áreas en donde se tuvo una observación positiva fueron aquellas que se encuentran en declive (la minería y energía del carbón). En estas áreas, las políticas bancarias restrictivas han estado vigentes más tiempo (Véase dato crucial 5). Los bancos chinos son quienes han presentado una mayor participación en esta disminución, aunque al mismo tiempo continúan siendo los mayores financiadores en esta área.

Respecto a las arenas petrolíferas, aún continúan siendo altamente financiadas, sobre todo por bancos canadienses (Véase dato crucial 6).

En cuanto al financiamiento para extraer petróleo y gas del Ártico, JPMorgan Chase encabeza la lista, seguido de Barclays y Citi (Véase dato crucial 7).

El financiamiento para extraer petróleo y gas de altamar, fue el sector que creció más rápidamente durante 2019, incrementando 134% entre 2018 y 2019. Desde el Acuerdo de País, una vez más, JPMorgan Chase se posicionó como el peor banco o el que aporta la mayor cantidad de financiamiento a este sector.

Respecto al fracking, JPMorgan Chase continúa posicionándose como el peor banco, seguido de Bank of America, Wells Fargo y Citi (Véase dato crucial 8).

En su conjunto, el informe muestra que el sector bancario privado sigue tomando una posición de extrema irresponsabilidad frente a la crisis climática. Si bien la financiación del carbón se está reduciendo lentamente, esta tendencia está siendo más que compensada por el crecimiento de la financiación de la industria del petróleo y el gas.

Aceleración de políticas

La eliminación gradual del financiamiento fósil requerirá que los bancos adopten políticas de restricción y lo están haciendo cada vez más, en respuesta a la presión para dejar de alimentar la crisis climática, del interior del sistema financiero y de los reguladores y legisladores. La mayoría de las políticas se refieren al carbón, pero un número cada vez mayor está comenzando a restringir algunos fondos para el petróleo y el gas, especialmente para las arenas petrolíferas, el petróleo y el gas del Ártico.

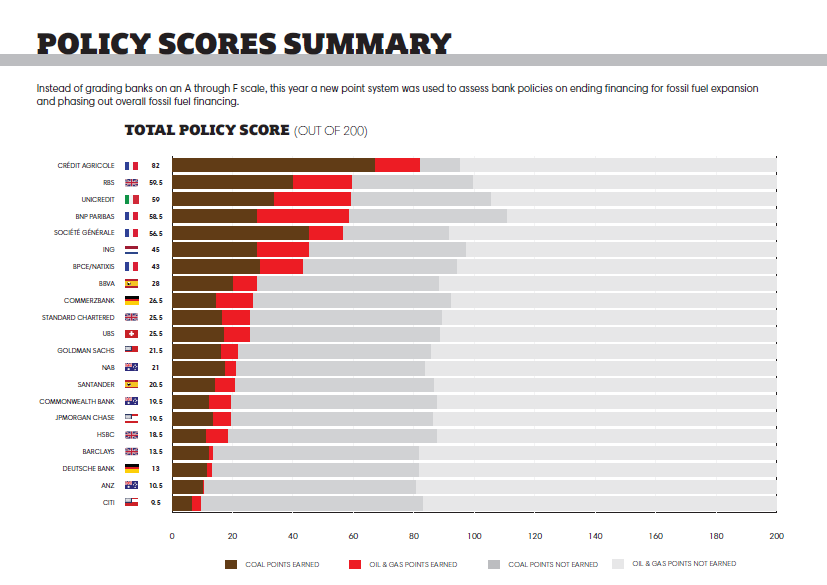

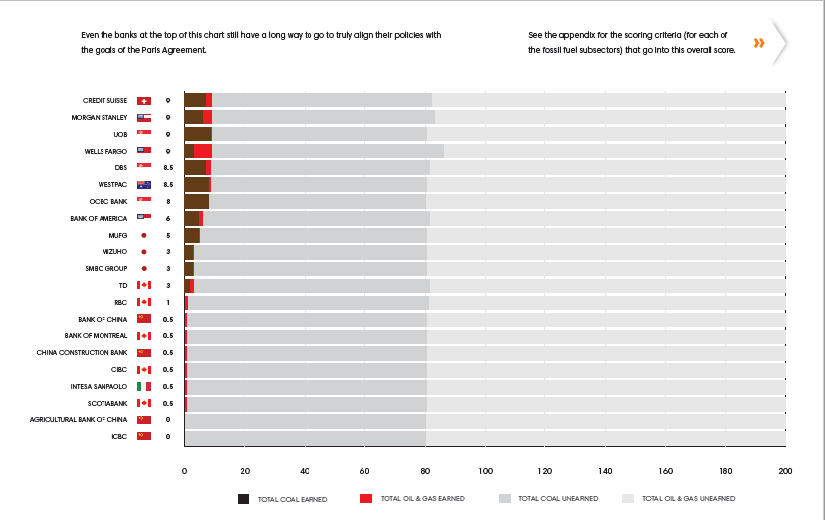

Según el sistema de puntuación utilizado en este informe, los bancos con las mejores puntuaciones para sus políticas generales en los sectores del carbón, el petróleo y el gas son todos europeos, liderados por Crédit Agricole, RBS y UniCredit. Sin embargo, incluso los bancos con los puntajes de política más sólidos entre sus pares tienen un largo camino por recorrer para alinear sus negocios con los objetivos del Acuerdo Climático de París. El siguiente gráfico agrupa los puntajes de los bancos de acuerdo a sus políticas de descarbonización.

Crédit Agricole es el banco con la puntuación más alta respecto a sus políticas de financiación a la industria del carbón debido a que en 2019 dejaron de trabajar con empresas que desarrollan o planean desarrollar cualquier nueva infraestructura de carbón, ya sea en minería, servicios o energía. También se comprometió a eliminar gradualmente todo el carbón de sus carteras para 2030 en la Unión Europea y la OCDE, y para 2040 en el resto del mundo.

La mayoría de los bancos restringen solo el financiamiento directo a las minas de carbón y las centrales eléctricas, o a empresas con una alta proporción de sus ingresos del carbón, no limitan la financiación a estas empresas diversificadas.

Existe una clara tendencia a que los bancos fortalezcan sus políticas a lo largo del tiempo, a menudo comenzando con políticas tibias que solo abordan proyectos de carbón, y agregando restricciones a las finanzas corporativas en el carbón y prohibiciones sobre petróleo y gas, a menudo comenzando con financiación en el Ártico y/o arenas petrolíferas. Es necesario que esta tendencia se acelere rápidamente: deben cerrarse las lagunas restantes en el sector del carbón, deben adoptarse más y más estrictas restricciones en el Ártico y las arenas petrolíferas y deben intensificarse las restricciones en el resto de la industria del petróleo y el gas.

La creciente indignación y presión podría asegurar que pronto alcancemos el pico de almacenamiento de fósiles. Pero lo que requiere el clima no es un lento declive en las finanzas fósiles. Se necesita una caída rápida y sostenida compatible con la disminución de 1.5° Celsius. Para lograr esto, los bancos tendrán que intensificar su juego y hacer mucho más de lo que hasta ahora se han mostrado dispuestos a hacer.

1. Los 35 bancos que integran el estudio, provenientes principalmente de Canadá, China, Europa, Japón y Estados Unidos, han canalizado en conjunto alrededor de 2.7 billones de dólares a la industria de los combustibles fósiles en los cuatro años desde que se adoptó el Acuerdo de París (2016-2019). Si la tendencia continúa, el financiamiento fósil alcanzará un billón de dólares más en 2030.

2. Crédit Agricole es el banco que tiene la política de fósiles general más sólida de los bancos analizados, sin embargo, sólo alcanzó el 40% del total de los puntos posibles, demostrando que el sector bancario aún está lejos de preocuparse realmente por el cambio climático.

3. En el período de 2026-2019, JPMorgan Chase, aportó el 36% del financiamiento de la industria del carbón, es decir, cerca de 269 mil millones de dólares o un cuarto de billón de dólares.

4. A pesar de que la situación es grave, por lo menos, 26 de los 35 bancos analizados, cuentan con políticas que restringen el financiamiento del carbón, y una minoría creciente -ahora 16- también restringe el financiamiento a algunos sectores de petróleo y gas. El financiamiento de las 30 principales empresas mineras de carbón se redujo 6% entre 2016 y 2019; el financiamiento de las 30 principales empresas eléctricas de carbón se redujo 13%.

5. Durante los últimos cuatro años, los cinco grandes bancos canadienses Proporcionaron 2/3 partes del financiamiento a las 35 principales empresas de extracción y oleoductos de arenas petrolíferas.

6. El financiamiento global de petróleo y gas del Ártico de los 35 bancos analizados en este informe creció 34% durante el año pasado.

7. El financiamiento total del fracking de los 35 bancos analizados, creció 3% en 2019, una mejora en comparación con el 19% y el 21% de crecimiento de los dos años anteriores.

Es importante ponerle nombre y apellido a los bancos que contribuyen exacerbadamente al cambio climático a través de la financiación de empresas dedicadas a las industrias más contaminantes, de esta forma es posible mapear adecuadamente los daños ocasionados a partir de la presentación y análisis de datos como los que este informe contiene. Aunque este ejercicio pudiera resultar por demás agotador y desesperanzador por la magnitud financiera, en el mismo se señala el temor de las grandes corporaciones de ser señaladas negativamente por la sociedad civil, es por ello que conocer con certeza quiénes están detrás de la debacle medioambiental y climática es una herramienta útil para hacerle frente.