Bring out the vim-o-meter. Is America Inc getting less dynamic, less global and more monopolistic?

The Economist [2021], "Bring out the vim-o-meter. Is America Inc getting less dynamic, less global and more monopolistic?", The Economist, London, 18 de septiembre, https://www.economist.com/business/is-america-inc-getting-less-dynamic-l...

El artículo busca probar tres hipótesis sobre el ciclo de negocios de Estados Unidos en el año 2021: menor dinamismo, menos global y con mayor concentración de mercado.

Menor dinamismo

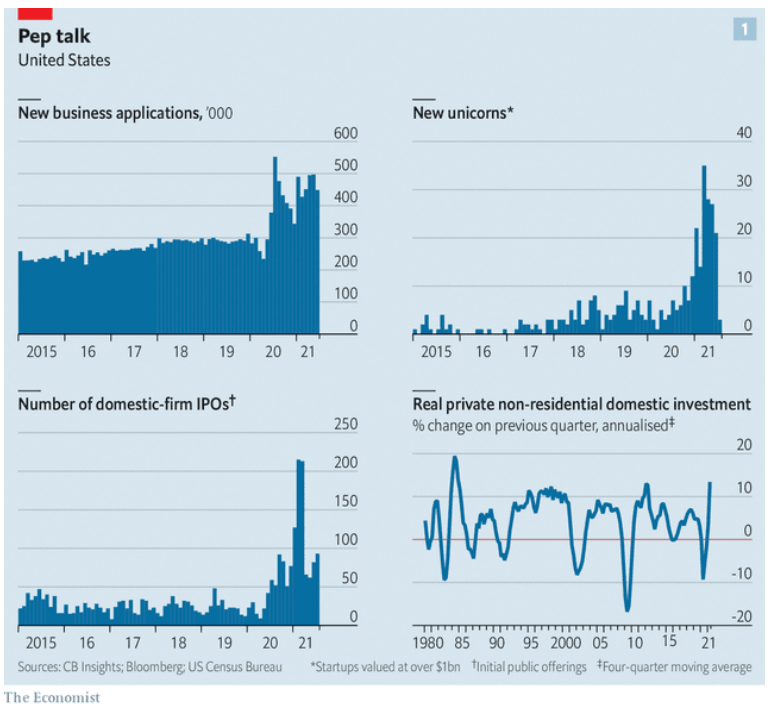

En 2010 el economista Taylor Cowen de la Universidad de George Mason advirtió sobre el “gran estancamiento” de la economía estadounidense. La razón se debió al desarrollo de pocas tecnologías de transformación como la aviación y de telefonía. Los síntomas: escasa generación de empleo, pocas empresas salían a bolsa y poca inversión por las empresas ya existentes (ver dato crucial 1).

Se concluye que en 2021 ha terminado el gran estancamiento (ver dato crucial 2 y 3). Muchas empresas fueron creadas por personas que se encontraban en confinamiento, principalmente en la rama de ventas al menudeo vía internet. La tasa de abandono de trabajo se localizó en su pico más alto, con 3% de la fuerza de trabajo renunciando a su empleo, presuntamente por la expectativa de conseguir uno mejor.

Y el bajo costo del capital alentó el establecimiento de nuevos negocios al incrementar los planes de inversión (ver dato crucial 4).

Una economía menos global en 2021

La firma Dealogic dedicada a proveer de información de mercado, estimó que las actividades internacionales de fusiones y adquisiciones (M&A por sus siglas en inglés) por empresas estadounidenses como porcentaje de participación local disminuyeron de 16% en 2014 a 9% en 2019. Sin embargo desde el año 2020, el porcentaje aumentó (ver dato crucial 5).

De igual forma, la consultoría Kearney estimó que entre 2018 y 2020 el valor de importación de bienes manufacturados (como parte de una lista de 14 participantes, incluyendo China, Vietnam y Malasia) en relación al valor de bienes manufacturados estadounidenses se mantuvo estable (ver dato crucial 6).

La participación del ingreso estadounidense que se obtiene de mercados extranjeros por empresas no financieras listadas en el índice Russell 3000 incrementó su participación, principalmente en empresas de servicios profesionales cuyos contratos con clientes en el extranjero aumentaron.

La participación de las ventas en el extranjero por medianas empresas se ha mantenido (ver dato crucial 7). Dos de cada cinco empresas realizaron más de la mitad de sus ventas en el extranjero, cuya participación se ha mantenido constante desde 2016.

Concentración de mercado

La economía estadounidense presenta rasgos de competencia oligopólica.

En 2016 el citado semanario publicó un análisis que divide a la economía estadounidense en 900 sectores con un horizonte de 5 años de censo. Dos terceras partes tuvieron una mayor concentración desde 1997 a 2012 (ver dato crucial 8). El último censo muestra que la tendencia no ha disminuido, pero tampoco ha aumentado.

Bank of America reportó en 2020 una nueva cifra récord del índice de Herfindahl-Hirschman, el cual muestra la concentración de mercado de empresas listadas en el índice bursátil Russell 3000 desde 1986. Esta tendencia se puede explicar ya que la recesión por COVID-19 tuvo un menor impacto en grandes empresas con finanzas sanas. Las grandes empresas de tecnología se han beneficiado por la aceleración en la digitalización, producto de la pandemia (ver dato crucial 9). Por ejemplo, Facebook desea girar su negocio al comercio electrónico, Amazon está incursionando en publicidad por internet, Google y Microsoft desean competir con Amazon en tecnología de la nube, y Apple, según se informa, está construyendo un motor de búsqueda.

Los sectores que presentaron una mayor concentración fueron aquellos trastocados por COVID-19, tal es el caso de los sectores de bienes raíces y de bienes de consumo. Las principales firmas de estos sectores incrementaron su participación en cuatro puntos porcentuales desde 2019.

1. La participación de la población empleada por empresas con menor a un año de creación, cayó de 4.0% en 1980 a 2.0% en 2010. Y alrededor de tres cuartas partes de la población económicamente activa fue empleada por empresas con más de 16 años de edad, en contraste con dos tercios registrados en 1992.

2. Con la llegada de COVID-19, 2.8 millones de nuevas empresas fueron creadas en la primera mitad del 2021, 60% más comparado a los niveles pre-pandemia en 2019.

3. Un promedio mensual de 5 empresas no listadas, salieron a bolsa en 2019. Desde el comienzo de 2020, la cifra aumentó a 12. Y desde 2020 el número de Ofertas Públicas Iniciales (IPO por sus siglas en inglés) aumentó de 3 a 80 veces.

4. El gasto real en equipo, infraestructura y software creció a una tasa anualizada del 13% en la primera mitad de 2021, la más rápida desde 1984.

5. Desde el año 2020, el porcentaje de participación local de fusiones y adquisiciones en el extranjero por empresas estadounidenses alcanzó el 15%, gracias en parte al bajo costo de capital.

6. Entre 2018 y 2020 el valor de importación de bienes manufacturados en relación al valor de producción de bienes manufacturados estadounidenses se mantuvo estable con 13%.

7. La participación de las ventas en el extranjero por medianas empresas se mantuvo en 15%, así como el promedio ponderado de ingreso se ha mantenido en 35%. Dos de cada cinco empresas realizaron más de la mitad de sus ventas en el extranjero, cuya participación se ha mantenido constante desde 2016.

8. El promedio ponderado de participación de mercado de las cuatro principales empresas en cada sector de la economía estadounidense incrementó de 26% a 32%. El último censo muestra que la tendencia no ha disminuido, pero tampoco ha aumentado.

9. Las 5 empresas de tecnología más importantes (Alphabet, Amazon, Apple, Facebook y Microsoft) presentaron en conjunto ingresos de 1.3 billones en los últimos 12 meses, 43% superior a 2019. Sin embargo, el 40% de sus ingresos provienen de unidades de negocio que se superponen.

La nota agrega elementos para discutir el estancamiento y la decadencia de la hegemonía estadounidense: menos dinámica y más concentrada. Otro aspecto a notar es el liderazgo de las grandes corporaciones en la economía estadounidense, antes y después de la pandemia.